#55 · La sanction économique la plus dévastatrice contre la Russie

Le gel des avoirs de la banque centrale russe est une sanction sans précédent pour une économie de la taille de la Russie

Chère abonnée, cher abonné,

j'espère que cette série de numéros sur la dimension économique de la guerre vous est utile. Si c'est le cas, merci de les partager autour de vous. J'ai par ailleurs pris la décision de rendre gratuitement accessibles tous les numéros de L'Économiste Sceptique consacrés à la guerre en Ukraine. Il me semble que compte tenu de l'actualité, c'est la bonne décision. Reste que pour moi, cette décision implique de travailler gratuitement pour les écrire et les publier. Si vous le pouvez, je vous serais vraiment reconnaissant de vous joindre aux membres Plus qui me rémunèrent déjà pour mon travail. Merci 🙏🏻

Comme je l'avais promis dans le numéro d'hier sur les sanctions économiques contre la Russie, le numéro d'aujourd'hui va porter sur la sanction économique la plus dévastatrice : le gel des avoirs de la banque centrale russe.

Pour commencer, un point important à avoir en tête : les banques centrales ne sont pas des banques "normales". Les banques centrales n'ont en réalité pas grand chose à voir avec les banques dites commerciales. Il n'y a, dans chaque pays, qu'une seule banque centrale, et cette banque centrale est une institution publique.

Surtout, les banques centrales sont en charge de ce que l'on appelle la politique monétaire — c'est-à-dire que sont elles qui "pilotent" la monnaie. Dans la zone euro, la Banque centrale européenne pilote l'euro. Aux États-Unis, la Federal Reserve pilote le dollar. En Russie, la Banque centrale russe pilote le rouble. Et ainsi de suite.

Les banques centrales ont à leur disposition tout un ensemble d'outils pour piloter la monnaie dont elles ont la charge — et, par conséquent, l'économie toute entière. Elles peuvent par exemple décider de rendre les prêts bancaires plus ou moins coûteux et l'épargne sur livret plus ou moins rentable, elles peuvent influencer le taux de change entre la monnaie nationale et les monnaies étrangères, et ainsi de suite.

Le point important à comprendre est que la banque centrale est une institution cruciale dans le pilotage macroéconomique d'un pays. Or, en ciblant la banque centrale russe, les démocraties lui ont retiré une grande partie de sa capacité de pilotage du rouble — la monnaie russe. Comme me l'a dit un ami économiste, en gelant les avoirs de la banque centrale russe les démocraties ont "visé la jugulaire".

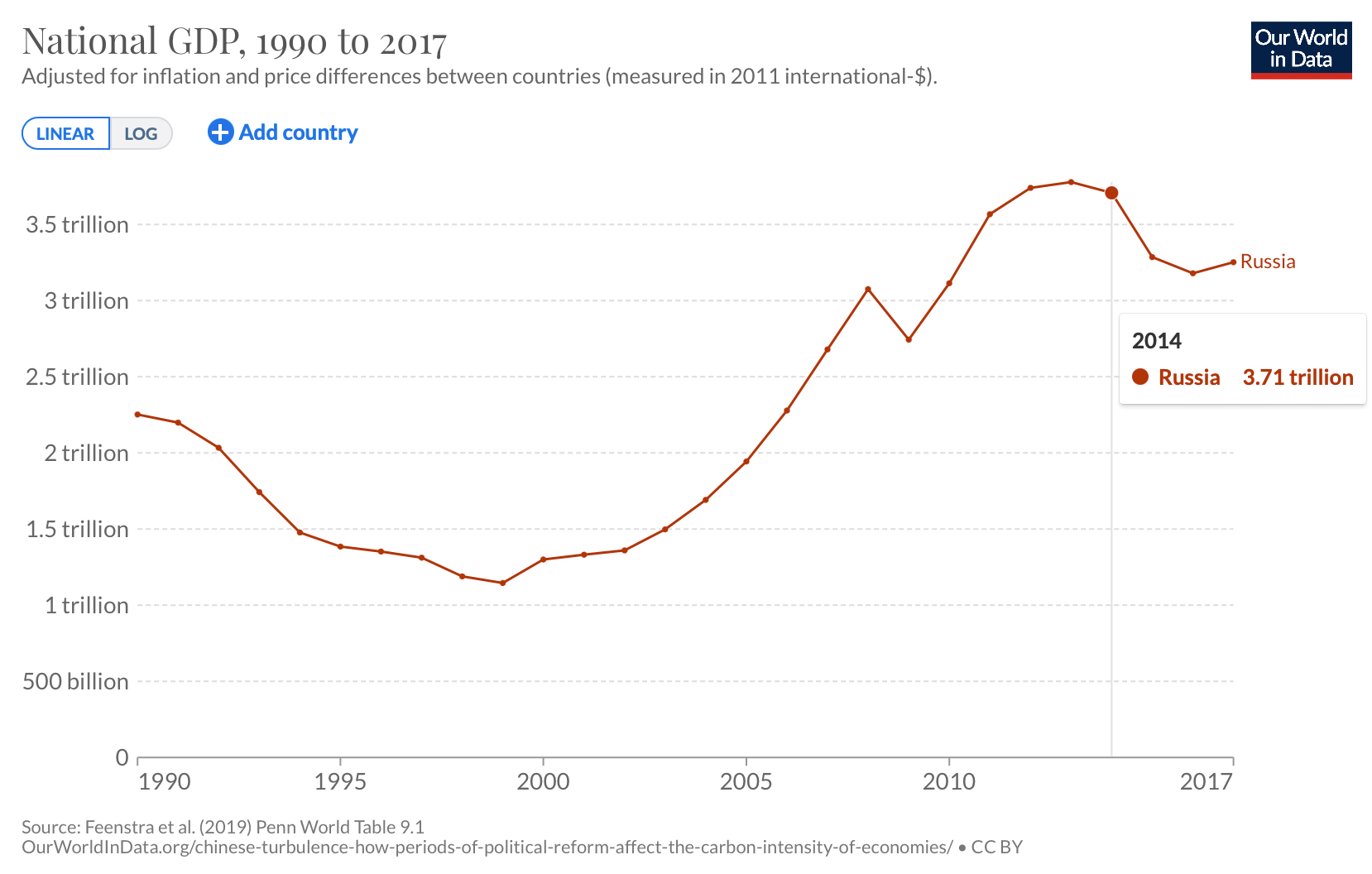

Venons-en maintenant au gel des avoirs lui-même. Depuis l'annexion illégale de la Crimée par la Russie en 2014, l'État russe s'est préparé à de nouvelles sanctions économiques — afin d'en réduire les effets négatifs. Les occidentaux avaient déjà sanctionné l'économie russe à l'époque, ce qui avait eu des effets négatifs sur la croissance russe.

Un élément essentiel de cette préparation a été l'accumulation d'une sorte de "matelas" de protection d'environ 650 milliards de dollars par la banque centrale russe. Ce matelas est constitué d'actions, d'obligations et d'autres actifs financiers que la banque centrale de Russie possède sur des comptes bancaires ouverts un peu partout dans le monde. En gelant les avoirs de la banque centrale stockés dans leurs pays respectifs, les démocraties ont concrètement bloqué entre 300 et 450 milliards de dollars de ce matelas.

C'est comme si l'économie russe venait de sauter d'un avion et que les démocraties avaient décidé de lui retirer son parachute en plein milieu de sa chute libre. L'atterrissage va être violent. Et violent, il a déjà commencé à l'être.

Le premier effet de cette sanction, que l'on peut déjà observer, est l'effondrement du cours du rouble par rapport aux autres monnaies. Cet effondrement rend tout ce qui dépend d'imports en Russie plus cher. Pour acheter l'équivalent de 100$ ou de 100€ de biens et/ou de services à l'étranger, les russes doivent désormais dépenser environ deux fois plus de roubles.

Cette chute du cours du rouble est due au fait que les étrangers considèrent désormais que faire affaire avec des entreprises ou l'État russe est risqué — et à juste titre. Ils préfèrent donc se désengager de la Russie. Pour ceux qui possèdent du rouble, ce désengagement se traduit par une volonté de vendre les roubles qu'ils possèdent. Si, face à ces vendeurs, il n'y a personne pour acheter une quantité à peu près équivalente de roubles à celle en vente, la loi de l'offre et de la demande fait une prédiction claire : le prix du rouble, en l'état son cours, va fortement baisser. Le matelas de protection de la banque centrale était en grande partie destiné à lui permettre d'acheter du rouble pour contrecarrer l'effet sur son cours de ces ventes massives. Maintenant que son matelas a été sévèrement réduit, la banque centrale russe n'a plus les moyens de racheter autant de roubles qu'elle l'aurait souhaité. Et donc le cours du rouble s'est effondré.

Lundi 28 février 2022, le premier jour où les marchés financiers étaient ouverts après l'annonce du gel de ses avoirs, la banque centrale russe a été obligée de prendre des mesures désespérées pour limiter la chute du cours du rouble. Elle a obligé les entreprises russes à convertir 80% de leurs réserves en monnaie étrangère en rouble — pour avoir des acheteurs de roubles. Diverses interdictions d'échanger du rouble avec d'autres monnaies ont également été décidées — pour réduire le nombre de vendeurs.

La banque centrale russe a également augmenté le taux d'intérêt directeur de 9 à 20% (!) le 28 février. En plus de rendre la détention d'épargne en rouble plus rentable pour les investisseurs étrangers, cette hausse du taux d'intérêt a rendu l'épargne sur livret des russes plus rentable — avec pour objectif d'éviter que les russes ne vident leurs comptes. Vu les images de paniques bancaires que l'on a vu à Moscou et ailleurs (les fameuses files d'attente aux distributeurs de billets), ça n'a manifestement pas suffit.

Cette hausse du taux d'intérêt directeur n'est toutefois pas sans conséquences négatives. L'épargne des uns, ce sont les emprunts des autres. Concrètement, les taux d'intérêt des emprunts bancaires russes ont eux aussi doublé. Les entreprises russes qui voulaient financer leur développement avec des emprunts bancaires font désormais face à des coûts financiers beaucoup plus élevés, ce qui va, au moins pour certaines d'entre elles, faire capoter leurs projets. Ce qui va, à moyen terme, aboutir à un ralentissement de l'économie russe si ce taux très élevé est maintenu. Et là je ne parle ici que de l'effet négatif de la hausse des taux d'intérêt directeurs sur l'économie russe. Dans la réalité, cet effet négatif s'ajoute à ceux que j'avais déjà abordé dans les deux précédents numéros — celui sur les conséquences économiques de la guerre et celui sur les sanctions économiques contre la Russie. Mais les pires effets du gel des avoirs de la banque centrale ne se sont pas encore manifestés.

On en arrive au deuxième effet de cette sanction : le risque d'un défaut de l'État russe. L'État russe, comme la plupart des États d'ailleurs, emprunte à l'international. Avec la chute du rouble, ses emprunts internationaux lui coûtent désormais deux fois plus chers. Ce qui est, bien évidemment, catastrophique pour les finances publiques russes — déjà affaiblies du fait des autres sanctions. L'effet est d'autant plus catastrophique que les investisseurs internationaux sont désormais réticents à l'idée de prêter à l'État d'un pays 1) soumis à un si grand nombre de sanctions sans précédent pour un pays de la taille de la Russie 2) devenuinfréquentable du fait de la guerre illégale qu'il a déclenché contre un pays souverain et indépendant qui ne demandait rien à personne.

La question de la capacité de l'État russe à rembourser sa dette se pose désormais. Si l'État russe ne peut plus la rembourser, il fait ce que l'on appelle défaut. Concrètement, il ne peut plus rembourser sa dette arrivée à expiration par de la nouvelle dette — ce qui est la procédure normale. Lorsqu'un État fait défaut, plus personne ne veut lui prêter le moindre centime. Qui voudrait prêter à un État qui ne rembourse pas ses dettes ? Un défaut, c'est d'abord la rupture de la confiance. Et la confiance est beaucoup plus longue à rebâtir qu'à détruire. Pour faire face à ce possible défaut, l'État russe devra réduire les dépenses : il réduira les salaires des fonctionnaires, il réduira les prestations sociales, il réduira les services publics, il ne paiera plus ses fournisseurs. Inutile de vous dire que ces défaillances auront de lourdes conséquences pour l'économie et pour la population russes.

Un bon indicateur du risque de défaut est le taux d'intérêt auquel un État s'endette sur les marchés financiers. Plus le taux d'intérêt est élevé, plus le risque de défaut est élevé.

Pour les dettes sur dix ans, au 3 mars 2022 l'État français s'endette avec un taux d'intérêt de 1.13%. En comparaison, l'État russe s'endette, toujours au 3 mars 2022, à… 19.8%. Et la trajectoire du taux d'intérêt de la dette publique russe à 10 ans est littéralement exponentielle.

Cette explosion des taux d'intérêt de la dette russe est causée par le phénomène suivant : doutant de la capacité de l'État russe à rembourser sa dette, les investisseurs qui sont prêts à prêter à l'État russe lui demandent une sorte de prime d'assurance pour se protéger contre le risque de défaut. Plus les investisseurs pensent qu'il y a des risques élevés à prêter à l'État russe, plus ils vont lui demander une primée élevée — et donc un taux intérêt élevé. Comme vous pouvez le voir sur le graphique ci-dessus, le taux d'intérêt de la dette russe à dix ans n'a jamais été élevé depuis 2002. Et on peut s'attendre à ce qu'il augmente encore.

Les recettes fiscales issues du pétrole et le faible endettement de l'État russe peuvent sans doute réduire un peu le risque et/ou les effets négatifs d'un défaut. Vu de ma fenêtre, ça ressemble toutefois beaucoup à un pansement sur une jambe de bois.

On en arrive au troisième effet de cette sanction : le risque d'hyperinflation. S'il est incapable de rembourser "normalement" sa dette, l'État russe pourrait être tenté de la rembourser en créant du rouble — via la banque centrale. Concrètement, il peut demander à la banque centrale de rembourser les dettes qui arrivent à échéance en créant autant de roubles que le montant de ces dettes. C'est ce qu'on appelle "faire marcher la planche à billet". Or, faire marcher la planche à billet est l'ingrédient numéro 1 de la recette de l'hyperinflation. Une hyperinflation aurait des effets catastrophiques sur l'économie russe.

L'hyperinflation est une augmentation très forte des prix. Et quand je dis très forte, c'est par exemple un doublement des prix chaque jour. Imaginez que le prix de votre panier de courses double d'une journée à l'autre. Ce serait une très mauvaise nouvelle pour vos finances. Et ça serait également une très mauvaise pour les entreprises, pour l'État lui-même — et ainsi de suite.

Ne pensez pas que l'hyperinflation soit une possibilité théorique. Des dizaines d'épisodes d'hyperinflation ont déjà été observés dans l'histoire — voir par exemple cette liste. Le Vénézuela a récemment connu des taux d'inflation à plusieurs millions de pourcents par an. Par comparaison, dans les pays riches l'inflation est d'environ de 2% chaque année.

Vous l'avez compris, le gel des avoirs de la banque centrale russe a des effets tout aussi catastrophiques les uns que les autres. L'État russe a déjà d'ailleurs signalé qu'un défaut était possible. Plus les sanctions dureront, plus l'économie russe s'effondrera. La Russie a donc tout intérêt à mettre un terme au plus vite au conflit en Ukraine. Malheureusement, Poutine n'y semble pas disposé. Le pire est sans doute à venir pour les russes — et pour leur économie.

Pour finir, il faut comprendre que la constitution du matelas de la banque centrale a impliqué d'importants sacrifices pour l'économie et la population russes depuis 2014. Concrètement, ces fonds mis de côté par l'État russe n'ont pas pu être dépensé dans les services publics ni dans l'investissement public. Ils ont coûté en croissance économique non-réalisées et ont empêché les russes de voir leur niveau de vie augmenter. En économie, on parle de coût d'opportunité — ce sont les alternatives auxquelles on renonce en choisissant une option plutôt qu'une autre.

En quelques heures à peine, ces réserves péniblement mises de côté depuis 2014 ont été dynamitées par les démocraties. On peut donc ajouter aux coûts directs du gel des avoirs de la banque centrale russe ce coût d'opportunité. En d'autres termes : tous les sacrifices pour constituer ce matelas n'auront pas servi à grand chose.

Que les démocraties décident d'une sanction aussi sévère contre un membre permanent du Conseil de sécurité de l'ONU, qui plus est une puissance nucléaire majeure, en dit long à la fois sur leur détermination et sur l'ampleur de la violation du droit international qu'a commise la Russie en envahissant l'Ukraine. Des États ont déjà été ciblés par de telles sanctions, mais jamais un État comme la Russie. C'est une sanction économique absolument sans précédent — et qui aura sans doute des conséquences géopolitiques majeures. J'en parlerai sans doute dans un prochain numéro.

Ce numéro était plus dense et plus long que les deux précédents. J'ai voulu prendre le temps d'expliquer suffisamment en détail cette sanction pour que vous puissiez comprendre les mécanismes, les effets et en quoi elle est d'une très grande sévérité. J'espère avoir réussi mon pari. Si ce numéro de L'Économiste Sceptique vous a été utile pour mieux comprendre cette autre conséquence économique de la guerre en Ukraine et si vous le pouvez, merci encore d'envisager de me soutenir financièrement.

À bientôt pour le prochain numéro,

Olivier