#134 - Quelle théorie a le mieux expliqué l'épisode d'inflation aux États-Unis ?

Les théories spectaculaires ne sont pas forcément les plus efficaces pour expliquer le réel

Chère lectrice, cher lecteur,

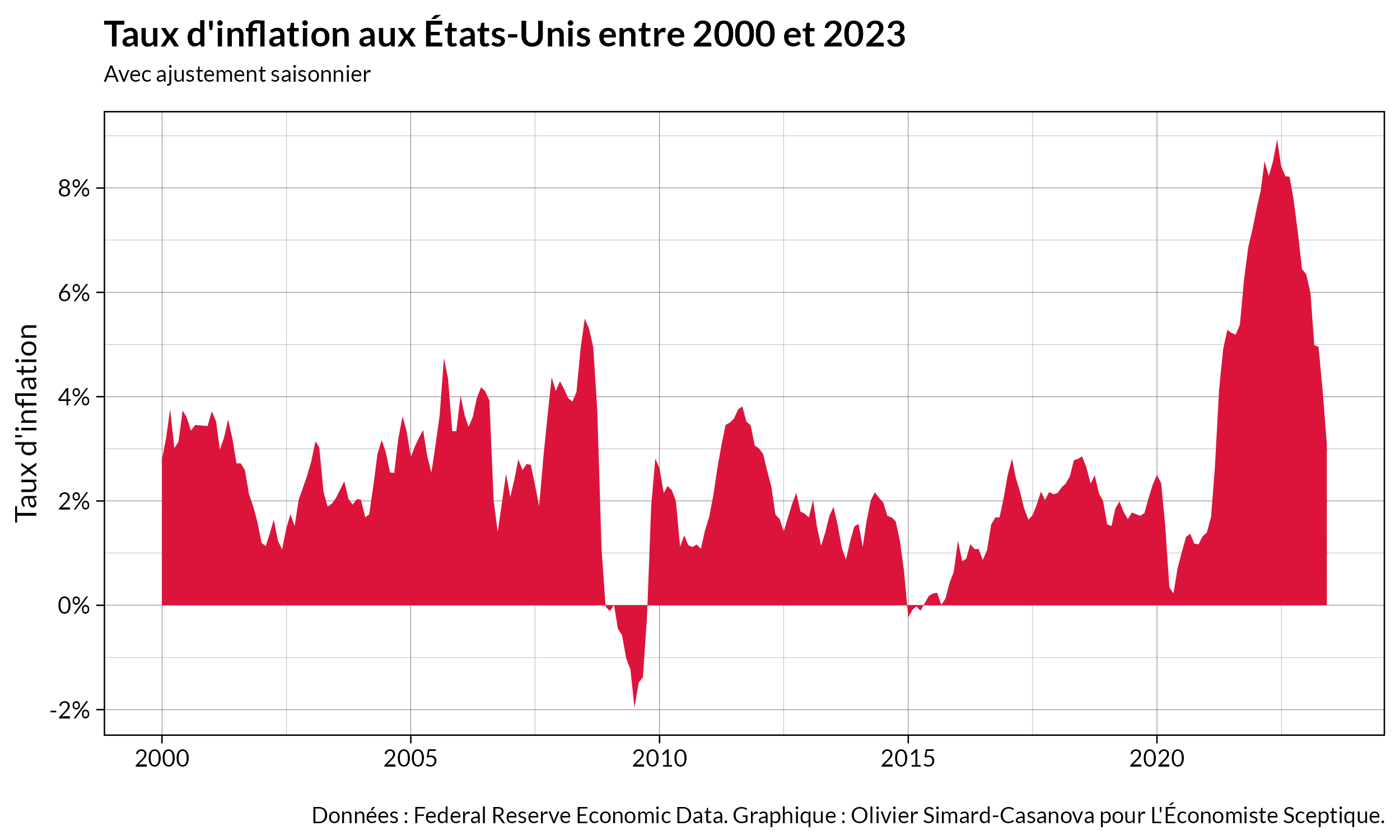

Au cours des dernières années, l'inflation a accéléré. En France, en Europe et en Amérique du Nord — et sans doute ailleurs. Cette augmentation est venue rompre une longue période de stabilité des prix. Que s'est-il passé ?

Dans un récent article de sa newsletter, l'éditorialiste Noah Smith propose d'évaluer différentes "théories" ayant tenté d'expliquer cet épisode d'inflation. Le plus souvent, en comparant les prédictions que leurs défenseurs ont faites en 2021 avec ce qu'il s'est réellement passé.

- La Théorie monétaire moderne (Modern Monetary Theory en anglais, ou MMT), une "théorie" macroéconomique extraordinairement controversée.

- Les pro-Bitcoins, dont beaucoup avaient prédit que l'inflation allait dégénérer en une hyperinflation.

- La Team Transitoire : l'inflation serait liée à des phénomènes transitoires comme la perturbation des chaînes logistiques du fait de la COVID, et elle reviendrait "naturellement" à un niveau normal sans intervention de la banque centrale une fois ces perturbations terminées.

- La polycrise : les multiples crises que traverse le monde se renforcent les unes et les autres. L'inflation serait l'une de ces multiples crises.

- L'inflation serait causée par la cupidité des entreprises ("greedflation").

- La théorie macroéconomique standard, dont les prédictions étaient basées sur des modèles macroéconomiques fades, mais solidement établis.

Je ne suis pas macroéconomiste, et je n'ai suivi que de loin le débat sur les causes de l'inflation. Je n'ai pas les moyens, ni d'ailleurs l'envie, de me prononcer sur tout ce qu'écrit Smith. J'ai cependant envie de rebondir sur certains points de son article.

Pour commencer, les pro-Bitcoins. Ils prédisaient une période d'hyperinflation. Cette prédiction, testable empiriquement, ne s'est jamais réalisée — 10 % d'inflation, c'est élevé, mais c'est très loin de l'hyperinflation. Ce qui est intéressant dans cette prédiction, c'est son contexte. Les pro-Bitcoins espéraient qu'une hyperinflation décrédibilise le dollar, permettant ainsi son remplacement par… le Bitcoin. Cette prédiction d'hyperinflation ressemble fort à de la pensée désidérative.

Ensuite, la polycrise. Smith a un argument intéressant : oui, il y a de multiples crises, mais non, elles n'ont pas toutes des effets qui vont dans la direction d'une dégradation du bien-être collectif. Certaines crises ont des effets "positifs" qui compensent les effets "négatifs" d'autres crises. D'après moi, l'argument a le mérite d'ajouter de la nuance face à une vision "effondriste" des crises que le monde traverse.

Sur l'inflation causée par la cupidité des entreprises… Je vois passer des échanges parfois violents à ce sujet sur #EconTwitter. Je suis a priori sceptique sur l'argument : l'inflation est un phénomène bien connu, et on sait qu'il n'est pas causé par la "cupidité" des entreprises. Il faudrait d'ailleurs définir précisément "cupidité" pour éviter de parler de tout et de n'importe quoi.

Puisque la "cupidité" n'est pas la cause de l'inflation, il n'y a pas de raison de suspecter que la "cupidité" soit particulièrement plus la cause de l'inflation d'aujourd'hui que dans le passé. Le rasoir d'Ockham, en somme. D'autant qu'il ne faut pas confondre "augmenter ses prix pour compenser la hausse de prix de certains biens et services intermédiaires" (ce qui est… l'inflation tout court), et "augmenter ses prix pour augmenter son taux de marge" (qui serait l'inflation par la "cupidité"). C'est un peu comme avec l'obsolescence programmée : on attribue trop souvent à une hypothétique obsolescence programmée des phénomènes qui sont, en réalité, des phénomènes… d'obsolescence tout court.

Néanmoins, je ne suis pas complètement disposé à enterrer l'hypothèse de l'inflation par la "cupidité". La raison ? J'ai vu passer des travaux de recherche au moins en apparence contradictoires à ce sujet. Mais je ne les ai pas lus — et en toute franchise, je n'ai aucune intention de les lire.

Ne vous méprenez cependant pas sur ma posture. L'inflation par la "cupidité" est une hypothèse hautement improbable, car déconnectée du consensus scientifique. Mais n'ayant pas lu la littérature à son sujet, je préfère faire preuve d'une once de prudence épistémique et m'arrêter juste avant le seuil du rejet complet. Il me semble probable que les articles qui démontreraient l'existence d'une inflation par la "cupidité" démontrent surtout qu'une telle inflation n'existe que sur certains marchés particuliers.

Un mot rapide sur la MMT. C'est une théorie qui ne m'intéresse pas. La raison ? D'après un working paper de Françoise Drumetz et Christian Pfister, économistes à la Banque de France :

La MMT se fonde sur une approche dépassée de la science économique et […] c’est davantage le nom d’un manifeste politique que d’une véritable théorie économique.

Cet avis critique sur la MMT est très répandu chez les chercheurs et chercheuses en science économique. En tant que vulgarisateur, je n'ai pas de raison de donner de l'importance à un travail aussi controversé, et dont de nombreux économistes disent qu'il ne s'agit même pas d'une théorie scientifique.

Enfin, Smith argumente que celles et ceux qui auraient le mieux expliqué l'épisode d'inflation seraient les… macroéconomistes ayant fondé leurs prédictions sur les modèles standards. Il parle de "vanilla macroeconomics", une expression américaine qui, ici, veut dire que les modèles macroéconomiques standards sont un peu fades — comme la… vanille (amateurs et amatrices de vanille, ne tirez pas sur le messager, je me contente d'expliquer l'expression !).

Les modèles macroéconomiques "fades" reposent sur des résultats établis depuis longtemps, au point qu'on les enseigne dès les premières années à l'université. C'est justement parce qu'ils sont robustes qu'ils sont devenus fades. Après tout, personne n'est impressionné lorsque l'on explique un phénomène physique courant par un modèle aussi "fade" que la loi de la gravité. Mais la fadeur d'un modèle n'a aucun rapport avec sa capacité à expliquer le réel. Une théorie scientifique n'a pas à être spectaculaire pour être "vraie".

Smith est relativement prudent dans le raisonnement qui l'amène à conclure que les modèles macroéconomiques standards ont le mieux expliqué l'épisode d'inflation. Son raisonnement repose sur un constat : le système économique s'est comportée à peu près conformément aux prédictions de la théorie macroéconomique standard. La banque centrale américaine a augmenté les taux d'intérêt. Et conformément aux prédictions des modèles, quelque temps après, l'inflation a… diminué, comme l'illustre la Figure 1. Avec une bonne surprise concernant le taux de chômage, qui n'a pas spécialement augmenté. Cette bonne surprise contredit d'ailleurs certaines prédictions des modèles "vanilla", ce qui pourrait devenir une énigme scientifique à explorer.

Sans forcément me retrouver dans l'exercice consistant à noter les différentes "théories", l'exercice de Smith permet de rappeler que les explications les plus spectaculaires ne sont pas nécessairement les plus vraies. Et qu'à la fin, c'est la science, y compris la science "vanilla", qui a souvent raison.

Bien sûr, un article de newsletter comme celui de Smith ne suffit pas pour établir des conclusions solides. Ce sont les travaux de recherche qui permettront de le faire. En attendant que ces travaux soient publiés, on peut toutefois raisonnablement argumenter que la théorie macroéconomique standard, malgré ses défauts, s'en est bien sortie.

À bientôt sur L'Économiste Sceptique,

Olivier